بیت کوین، در آستانه عبور از «تقاطع طلایی»؛ آیا نگرانیها درباره افزایش بازده اوراق خزانهداری بیاساس است؟

با توجه به روند صعودی اخیر قیمت بیت کوین، پیشبینیها درباره عبور این دارایی از الگوی «تقاطع طلایی» (Golden Cross) در حال افزایش است. عدهای از تحلیلگران معتقدند نگرانیها درباره افزایش سود اوراق خزانهداری آمریکا بیاساس و تأثیر آن در کوتاهمدت کمتر از حد تصور است.

به گزارش میهن بلاکچین، آنها معتقدند بازار بیت کوین علیرغم این چالشها به روند خود ادامه خواهد داد و رویدادهایی مثل تشکیل الگوی «تقاطع طلایی» میتواند نقطه عطفی برای رشد بیشتر قیمت این دارایی باشد. در حالی که برخی سرمایهگذاران از تأثیر نرخهای بهره بالا بر روند بیت کوین نگران هستند، عدهای دیگر تأکید میکنند افزایش تقاضا در بازار از این فشارها کاسته است.

افزایش بازده اوراق قرضه خزانهداری؛ چالشی برای داراییهای پرریسک

ناکامی اخیر بیت کوین، در عبور از سطح ۷۰,۰۰۰ دلار باعث شده تا تحلیلگران به دنبال توضیحی برای این اتفاق باشند و برخی معتقدند افزایش مداوم بازده اوراق خزانهداری ایالات متحده میتواند به سقوط دنبالهدار قیمت این دارایی در روندی بلندمدت منجر شود.

با این حال، برخی دیگر معتقدند این نگرانیها اغراقآمیز هستند و مسیر بیت کوین همچنان صعودی خواهد بود. این مسیر صعودی همچنین با الگوی قیمتی معروف به «تقاطع طلایی» همخوانی دارد.

بازده اوراق قرضه ۱۰ ساله خزانهداری ایالات متحده، در روز دوشنبه از میانگین متحرک ساده (SMA) ۲۰۰ روزه خود عبور کرد و در زمان نگارش این مطلب، به بالاترین سطح سهماهه خود (۴.۲٪) رسید.

بر اساس دادههای پلتفرم تریدینگویو (TradingView)، بازده این اوراق از زمان کاهش ۰.۵٪ نرخ بهره توسط فدرال رزرو در ۱۸ سپتامبر (۲۸ شهریور)، به میزان ۰.۶٪ افزایش یافته است.

افزایش «بدون ریسک» اوراق قرضه، آنها را جذابتر میکند و قسمت زیادی از سرمایه موجود در داراییهای پرریسکتر مانند ارزهای دیجیتال و سهام فناوری را از بازار آنها خارج میکند. جالب اینجاست که صعود بیت کوین در روز دوشنبه، در نزدیکی سطح ۷۰,۰۰۰ دلار متوقف شد و از آن زمان تا زمان نگارش این مطلب به سطح حدودی ۶۶,۵۰۰ دلار بازگشت داشته است.

یکی از تحلیلگران مشهور بازار با نام مستعار The Great Martis، که اغلب به مقایسه بیتکوین با ETF نزدک (Nasdaq) میپردازد، اشاره کرد که همزمان با افزایش بازده اوراق قرضه، داراییهای پرریسک با چالش روبرو خواهند شد.

چندین تحلیلگر دیگر افزایش بازده این اوراق پس از کاهش نرخ بهره را نشانهای از اشتباهات استراتژیک میدانند و آن را با کاهش زودهنگام نرخ بهره در سال ۱۹۶۷ مقایسه میکنند. در آن زمان، بانک مرکزی در مواجهه با دادههای ضعیف بازار کار، نرخها را کاهش داد و این اقدام باعث ایجاد تورم گسترده و در نهایت طی چند سال به رکود اقتصادی منجر شد.

این نگرانیها احتمالاً از انتشار دادههای مشاغل ماه سپتامبر و دادههای تورمی دور از انتظار نشأت میگیرد که باعث شده چشمانداز کاهش بیشتر نرخ بهره توسط فدرال رزرو کمرنگ شده و فشار صعودی بر بازده اوراق افزوده شود.

مؤسسه TS Lombard مخالف این روایت است

اما مؤسسه تحقیقاتی اقتصاد کلان TS Lombard که در لندن مستقر است، با این دیدگاه مخالف است. داریو پرکینز (Dario Perkins)، یکی از مدیران ارشد اقتصاد کلان در این موسسه، در یادداشتی در تاریخ ۱۷ اکتبر (۲۶ مهر) اظهار داشت:

بانکهای مرکزی فکر میکنند سیاستهای پولی فعلی سختگیرانه است و میخواهند به تدریج نرخها را کاهش دهند. بر همین اساس اگر اشتغال ضعیف شود، نرخها با سرعت بیشتری کاهش مییابد و همچنین اگر اشتغال قوی باقی بماند، کاهش نرخها کمتر خواهد بود.

دو ماه پیش، بازار اوراق قرضه احتمال زیادی را برای عقب ماندن از تورم در نظر میگرفت. اکنون احتمال رکود از بین رفته و بازدهها افزایش یافته است. این به معنای نزولی بودن داراییهای پرریسک نیست و فدرال رزرو لزوما اشتباه نکرده است.

وی افزود:

کسی که اشتباه میکند آنهایی هستند که دیدگاههای خود را بر اساس اشتباههای سیاستی پایهریزی کردهاند و بهنظر میرسد هیچ توجهی به اقدامات مقامات مربوطه ندارند.

این یادداشت تحقیقاتی توضیح میدهد کاهش نرخ بهره توسط فدرال رزرو به دلایل متعدد مانند تمدید اوراق قرضه با نرخهای بالاتر، لزوما دوباره تورم را شعلهور نخواهد کرد و تاکید دارد افزایش اخیر بازده خزانهداری با کاهش نرخهای بهره غیر رکودی گذشته همخوانی دارد.

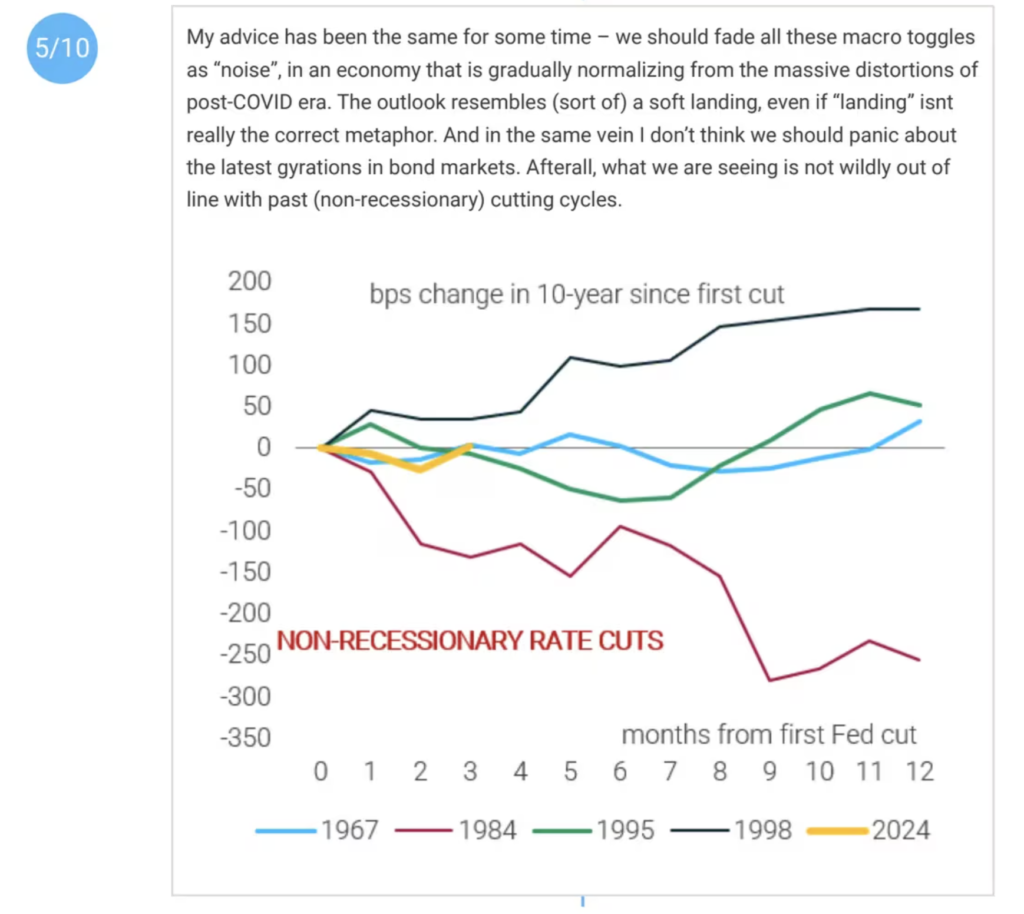

عملکرد بازده اوراق ۱۰ ساله خزانهداری بعد از کاهش اولیه نرخهای بهره غیررکودی – منبع: موسسه TS Lombard

نمودار بالا عملکرد بازدهی اوراق ۱۰ ساله را در ۱۲ ماه پس از کاهش اولیه نرخ بهره در دورههای کاهش نرخ غیررکودی گذشته نشان میدهد.

به غیر از سال ۱۹۸۴، بازدهی اوراق ۱۰ ساله پس از اولین کاهش نرخ افزایش یافت؛ به این معنی که آنچه در حال حاضر شاهد آن هستیم تعجبآور نیست و ممکن است منجر به خروج مقدار قابل توجهی پول از داراییهای پریسک و اوراق قرضه نشود.

علاوه بر این، طبق دادههای فدرال رزرو، نرخ بهره خنثی که نه محرک است و نه محدودکننده، در محدوده ۲.۵٪ تا ۳٪ قرار دارد؛ یعنی ۲٪ پایینتر از محدوده فعلی نرخ بهره فدرال رزرو (نرخ بهره معیار) که بین ۴.۷۵٪ تا ۵٪ است.

طبق گفته پرکینز، کاهش اخیر نرخ بهره لزوما اشتباه سیاستی محسوب نمیشود و حتی اگر اقتصاد انعطافپذیر باشد بانک مرکزی میتواند به میزان زیادی نرخها را کاهش دهد.

شایان ذکر است طلا، بهعنوان یک دارایی امن، در مواجهه با افزایش بازده اسمی و واقعی، رکوردهای جدیدی به ثبت رسانده است و سیگنالهای صعودی را برای داراییهایی مانند بیت کوین که بهعنوان ارزش ذخیره در نظر گرفته میشوند، ارائه میکند.

احتمال تشکیل الگوی «تقاطع طلایی» در قیمت بیت کوین

اخیرا، میانگین متحرک ساده ۵۰ روزه بیت کوین شروع به صعود کرده و به نظر میرسد به زودی از میانگین متحرک ۲۰۰ روزه آن عبور کند و در نتیجه الگوی معروف «تقاطع طلایی» را تأیید کند.

این الگو، نشاندهنده آن است که روند قیمتی کوتاهمدت از روند بلندمدت پیشی گرفته است و میتواند به یک روند صعودی تبدیل شود. این شاخص مبتنی بر میانگین متحرک، اغلب به دلیل تأخیر در سیگنالدهی و به دام انداختن معاملهگران در جهت اشتباه بازار، مورد انتقاد قرار میگیرد.

در حالی که این موضوع اغلب صحیح است، نمونههایی وجود داشته است که در آنها تقاطع طلایی پیش از صعودهای بزرگ بازار رخ داده است.

یکی از معاملهگران بازار، بیت کوین را به مدت یک سال پس از وقوع دو تقاطع طلایی اول و همچنین تقاطع طلایی ماه مه ۲۰۲۰ (اردیبهشت ۹۹) هولد کرده بود و سودهای سهرقمی از آن به دست آورد.

بیت کوین پس از گذر از تقاطع طلایی ۳۰ اکتبر ۲۰۲۳ (۸ آبان ۱۴۰۲)، ارزش خود را دو برابر کرد و به رکوردهای جدیدی در سطوح بالاتر از ۷۳,۰۰۰ دلار رسید.

در زمان نگارش این مطلب، قیمت بیت کوین در محدوده ۶۶,۴۷۰ دلار قرار دارد و در ۲۴ ساعت گذشته خود حدود ۱.۲٪ افت داشته است.